作者:云蒙

來源:云蒙投資(ID:Yun-Meng111)

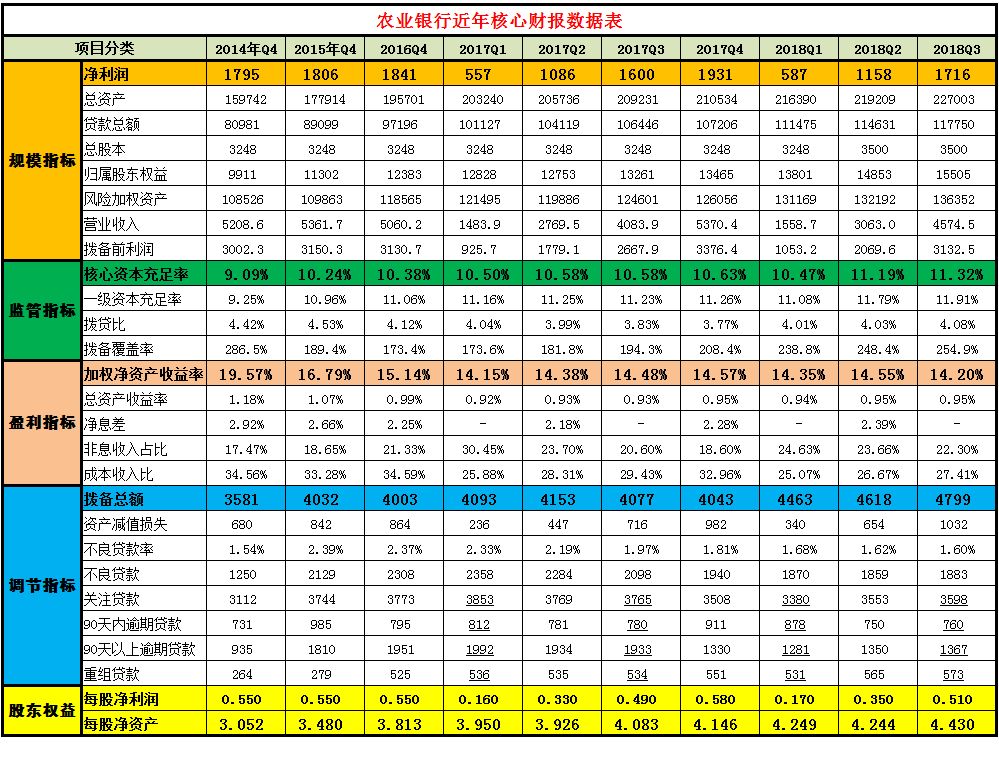

總體評價:農業銀行的三季報各方面數據中規中矩且整體趨好的態勢,原有的撥備足、負債端強的有點繼續保持,非息收入、盈利能力指標也繼續相對弱一些,從今年前三個季度看比較突出的就是撥備前利潤同比增長非常快,還有資產質量明顯得到改善,這是一家和工商銀行、建設銀行一樣穩健的銀行。目前農業銀行AH股尤其是港股的估值非常低,應該說具有非常好的投資價值。下面我們分項談我們的看法:

一、關于規模指標

2018年三季度農業銀行凈利潤為1716億元,同比增長7.3%。總資產為227003億元,同比增加8.5%。貸款總額為117750億元,同比增長10.6%。歸屬普通股股東權益為15505億元,同比增長16.92%,剔除定向增發同比增長9.4%。風險加權資產為136352億元,同比增長9.4%。營業收入為4575億元,同比增長12.0%。撥備前利潤為 3133億元,同比增長17.4%。

點評:一是資產規模保持平穩增長。農業銀行這兩年的資產增速一直保持平穩增長,每個季度都增長2%左右,去年總資產增長了7.6%,今年前三個季度增長了7.8%,基本上是和M2同步的樣子,這也是比較合理和標準的一種增長,隨著經濟社會發展而發展。從這里也可以看出來,農業銀行這樣的大行,他們在發展戰略上沒有也不需要什么特別突出的地方,就是守著先有的地盤,控制好資產質量,隨著經濟發展而發展,沒有天花板,穩穩的賺錢,國家也需要這樣的定海神針。

二是實現了內生性增長。農業銀行由于歷史原因,也像其他大行之前一樣定向增發了1000億元,定增后核心資本充足率得到了一個較大的提升。在30%的分紅后股東權益增速和資產規模及風險加權資產增速都差不多,也就是在30%分紅的基礎上,按照目前的發展情況,是可以保持內生性增長的。像農業銀行、工商銀行、建設銀行這樣的銀行,他們未來再融資的概率非常低了,分紅比例、凈資產收益率、規模增速方面他們需要一個綜合平衡,也許14%的凈資產收益率,40%左右的利潤分紅,8%左右的規模擴張是未來幾年的主基調。當然,農業銀行提高分紅比例的潛力目前要比建設銀行、工商銀行、招商銀行弱一些。

三是整體盈利穩中有進。在資產減值損失的計提同比增長44%的基礎上,凈利潤還有7個點以上的增長,撥備前利潤同比增長17.4%,這份業績在這個背景下是很不錯的,也是這份報表中比較突出的一個點。其實農業銀行今年前三個季度凈利潤增速是超過10%的,ROE比公布的數值還要好一些,剔除會計準則調整的原因,我們依然看到農業銀行撥備方面還在提高,也就是通俗說的用撥備在隱藏利潤,從覆蓋率、撥貸比這些指標也會印證這一點,這與前兩年通過釋放撥備維持1%的利潤增長形成了鮮明對比。

四是股東權益穩步增長。三季度歸屬普通股股東權益同比增長了16.9%,如果剔除定向增發的1000億,那么股東權益同比增長了9.4%的樣子,考慮到會計準則給農業銀行帶來0.6%左右的股東權益影響,那么過去四個季度在分紅后股東權益增長了10%左右。目前AH股股息在5-6%的樣子,從長期投資者角度看,不考慮估值的變化,投資人過去的四個季度可以獲得15-16%的收益率,這是一個不錯的收益率。

二、關于資產負債結構

三季度農業銀行貸款和墊款總額117750億元,占比51.9%,年初為占比50.9%。投資類三類資產凈額共計66876億元,占比29.5%。吸收存款172997億元,占比總負債82.1%,年初為82.5%;活期存款100047億元,占比總存款57.8%,年初為58.3%。

點評:一是資產端繼續加大零售貸款。農業銀行貸款占比不算高,基本在5成的樣子,而且過去貸款收益率不高,這些都是制約了其盈利能力。2018年以來貸款的增速一直高于總資產增速,而且收益率也在提升。此外,由于目前零售貸款節約資本的諸多好處,農行個人貸款余額占比由2016年的35.4%上升至2017年的37.4%,到三季度的38.4%。其中近8成都是低風險的個人住房按揭貸款,這類貸款不良率只有0.29%,比年初還有所下降,對資產質量的持續改善有重要作用。同時,繼續增配風險權重低且有稅收優勢的政府債券類資產,我們看到農業銀行全年稅率只有18%,也比年初下降了。

二是繼續保持低成本存款優勢。從中報看,在不少銀行存款利率上升的情況下,農行的存款利率是下降的,付息負債成本率只有1.57%。三季度存款比年初增長了 6.83%,也是很不錯的,雖然占比比中報有所下降,但比之前還是上升的。從中報看,農行的凈息差是明顯回升的,三季報應該還在繼續提升,預計全年凈息差會超過2.40%。

三、關于監管指標

三季度農業銀行核心資本充足率為11.32%,同比上升0.74個百分點,環比上升0.13個百分點;撥貸比為4.08%,同比上升0.21個百分點,環比上升0.05個百分點。撥備覆蓋率為254.9%,同比上升60.7個百分點,環比上升6.5個百分點。

點評:一是資本充足率由于定增得到了較好提升。農業銀行由于定向增發1000億,核心資本充足率大約增加了0.7個百分點,這讓農業銀行的核心資本充足率得到了較好的提高,完成2018年作為最后過渡期的核心一級資本充足率底線是沒有問題的,這個核心資本充足率作為系統性重要銀行問題也不大,目前在世界范圍內農業銀行的核心資本充足率要求比其他三家大行也是低于0.5個百分點要求。應該說,農業銀行再融資的概率很小很小,我們銀行股投資者現在還是希望其規模慢一點,讓核心資本充足率跟上建設銀行、工商銀行的步伐,畢竟國家會統一規劃這些大行的分紅比例,農行不要拖后腿。

二是撥備水平較大幅度提高。農業銀行的撥備覆蓋率、撥貸比一直好于工商銀行、建設銀行,剔除會計準則調整的影響,撥貸比、覆蓋率這兩個數據同比都有提高,應該說是非常不錯的,增厚了抵御風險的能力,也擴大了未來利潤釋放的池子,其實就是利潤隱藏了一些。而且我們看到農業銀行在不良核銷方面一般要小一些,再加上撥貸比、覆蓋率這么高,說明其總撥備很大,我們也可以看到起撥備總額有4800多億,而比其體量更大的工行建行才只有4000億。

四、關于盈利能力指標

三季度同比折算總資產收益率為0.95%,同比去年持平;同比折算加權凈資產收益率為14.20%,同比下降0.28個百分點。非息收入占比22.30%,去年同期為20.60%。成本收入比為27.41%,去年同期為29.43%。

點評:一是收益率等指標保持中等偏上水平。農業銀行三季報公布的ROA為1.05%,去年三季度公布的也是1.05,但全年的ROA只有0.95%,因為每個季度的收支會不同,所以我們都用同比折算的方法,通過縱向這樣比較,每個季度的ROA/ROE都會更接近全年的數據,所以推出農業銀行全年ROA大約也是0.95%的樣子,推算出來的全年ROE為14.20%。應該說農業銀行這個數據相比工商銀行、建設銀行還是要弱一點點,當然這個是公布的數據,如果考慮農業銀行今年撥備的情況,農業銀行今年與他們的差距在縮小。

二是非息收入表現應該還可以。由于會計準則的調整,這個地方的非息收入同比可能不是很準確,因為公允價值變動損益發生了很大的變動。如果按照數值來對比,非息收入增速會20%以上,但我們看到的是手續費及傭金凈收入同比增長 7.3%,7.3%這個數據更貼近實際,而不是會計準則的調整。也就是說嚴格意義上,非息收入占比相對去年并沒有從20%提升到22%,應該說農業銀行非息收入這一塊一直相對比較薄弱。

三是成本控制有力。成本收入比同比是下降的,環比略有上升,這與銀行不少成本開支在下半年也有關系,預計全年的成本收入比會在31%左右,也就是會下降2個百分點的樣子,這一塊控制的還不錯,當然還有控制的空間,畢竟這塊比工商銀行、建設銀行要高30%以上。

五、關于不良系列及調節指標

三季度農業銀行撥備總額4799億元,同比去年4077億增長了722億元;資產減值損失1032億,同比去年716增加了44.1%,是凈利潤的60%。不良貸款余額為1883億,同比下降10.3%,不良貸款率為1.60%,去年同期為1.97%,同比大幅下降18.8%。

點評:一是不良貸款系列指標非常優異。農業銀行相對工商銀行、建設銀行來說原來一直有較高的撥備,較高的不良貸款,較高的不良貸款率。2017年初,農業銀行的不良貸款總額、不良貸款率都高于工商銀行、建設銀行,但過去的這七個季度,農業銀行的不良貸款一直在減少,而其他兩家在增加,現在農業銀行的不良貸款比他們都低,應該說過去的七個季度,農業銀行的不良系列指標表現非常優異,其新生不良也非常低,就是90天以內逾期貸款、90天以上逾期貸款這些指標也在下降,這些指標以后我們再具體分析。

二是資產質量認定還是比較嚴格的。農業銀行的不良認定可以說也是非常嚴格的。我們之前比較過各銀行的,中報里關注+不良率為4.7%,相對來說是中等偏下的。逾期90天以上貸款為不良貸款的73%,這個標準應該說是比較嚴格的。

三是撥備充足性還在提高。前面的分析也說到了農業銀行的撥備非常充足,其撥貸比、覆蓋率指標要比其他大行高不少,相比整個銀行業來說也是屬于第一梯隊的。如果按照我們統一的清算辦法,考慮稅收問題,農業銀行的撥備盈余是有不少富余的,大約每股會有0.45元左右的凈資產富余,基本上是凈資產的10%了,這個值前兩年在縮小,去年以來在慢慢變大,這里也印證了農業銀行在通過撥備隱藏利潤。

六、關于估值

三季度農業銀行每股凈利潤0.51元,去年同期為0.49元;每股凈資產4.43元,去年同期為4.08元。2018年分紅0.178元。

點評:截至2018年11月5日,農業銀行A股收盤股價為3.82元,市凈率為0.86倍。H股收盤股價為3.58港幣,折合實時匯率人民幣3.17元,市凈率為0.71倍。股息率分別為4.7%和5.6%。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“云蒙投資”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

云蒙投資

云蒙投資